【再掲載】2024.3.20(N)←【更新】2023.8.3(N)

日本銀行植田総裁が2023年7月の金融政策決定会合で決定した金融政策に、巷では適時適切な対応だったと評価されているようです。

1.インフレ対策(金利を上げることによって国債急落≒金融機関の財務体質の確保)

2.円安の進行を食い止め内需経済へのダメージを最小限にとどめる

3.日本国財政赤字の拡大スピードを上げたくない

以上の3点のバランスを微妙かつ絶妙にこなしたかに見えるんですが、「2」の進行が止まらないように見えます。

ドル円が仮に150円を超えてくるようなことになれば、日銀はさらに踏み込んだ政策を打ち出す必要があるでしょうけども、それは「覚悟を決めた決断」になるんだろうなぁと思います。

あまりにも重すぎる荷を背負わされながらも、その困難に果敢に立ち向かおうとする植田総裁に対して強い畏敬の念に打たれます。

2023.8.3(N)

2023.2.15(N)

要点がとても簡潔にまとめられ、日本経済の行く末に危機感を持った主張だと思いました。

次の日銀総裁は、経済学者で元日銀審議委員の植田和男氏ですが、あたりまえですが金融政策は、世界各国政治経済との綱引きがあり想定通りには動きません。

異次元の金融緩和を行ってきた黒田総裁の「ツケ」をどのようにしてほぐしていくのか?

(岸田総理は1月4日の年頭記者会見で、「この30年間、企業収益が伸びても期待されたほどに賃金は伸びず、想定されたトリクルダウンは起きなかった」と本来想定されたトリクルダウン現象がおきなかったことを認めておられます。)

そのような環境の中、次の日銀総裁植田氏は厳しい選択と決断を求められると思います。

「コストプッシュ型インフレ、財政政策で対処を=日銀研究会」ロイターの記事にもあるように、経済論ではそれが「定番」の対応策であろうと考えるのですが、今回の記事にもあるように、それが有効な場合とそうでない場合の「分岐点」を理解しつつ慎重な金融政策のかじ取りを行ってほしいと強く願います。

※「赤文字」は、(N)が強調しました。

【実業之日本フォーラム】

2023.01.11

欧米先進国は利上げと財政出動の「ポリシーミックス」により、インフレの鎮静を図っている。しかし、もし現在の世界的なインフレが、財政当局に対する信認低下に起因する「財政インフレ」なら、真の処方箋は緊縮財政への転換である。翻って、日本においては日本銀行が長期金利をゼロ近傍に抑え込むため、財政コストを「ゼロ」と誤認し、追加財政を繰り返している。10年金利をゼロ%近傍に抑える日銀の金融政策が円安インフレを助長し、政府が物価高の痛みを抑える追加財政を繰り返せば、日本も円安インフレが財政インフレに転じかねない。春の日銀の新総裁誕生を機に、政府は財政健全化への道筋を示すべきだ。

米国ワイオミング州のリゾート地、ジャクソンホール。毎年8月に主要セントラルバンカーや経済学者が集まり、金融政策の世界的な課題を議論する。2022年のテーマはグローバル・インフレへの対応だ。

FRB(米国連邦準備制度理事会)のパウエル議長は、1980年代初頭に高インフレを抑え込んだ故ボルカーFRB議長にならい、景気が悪化しても、インフレが鎮静するまで金融引き締めを継続するとジャクソンホールの講演で語った。この講演と共に話題になったのが、ジョンズ・ポプキンス大学のビアンキ教授とシカゴ連邦準備銀行のエコノミストであるメロージ氏の「財政の限界としてのインフレ」という衝撃的な論文だ。そこでは、グローバル・インフレの原因が財政インフレではないか、という仮説が示された。

今次のインフレは政府への信認低下が背景か

「財政インフレ」とは、インフレに伴う金利上昇をきっかけに利払い費が増える政府が、償還財源として国債を増発し、それがさらなるインフレを呼ぶ事象だ。「衝撃的」というのは、仮説どおり、もし財政インフレなら、その鎮静には、中央銀行が物価安定へのコミットメントを行うことよりも、政府債務の安定など財政当局の信認が重要となるためだ。

ワクチン接種が広がり経済が再開し始めた2021年3月、米バイデン政権は、GDP比で10%に達する大規模な財政政策を発動した。コロナ禍が収束した現在も米国では、高齢者を中心に、労働力の2%弱に相当する人が労働市場に復帰していない。労働市場に強い供給制約が働くなか、「大規模な財政政策で総需要が押し上げられインフレが加速した」というのなら、中央銀行の金融引き締めで景気をある程度悪化させれば、インフレは鎮静に向かうはずだ。

しかし、財政インフレは、財政当局に対する信認低下が原因で生じるため、事情は異なる。例えば、利上げで政府の利払い費が膨らんでも、増税や歳出削減で手当てするのではなく、新たな国債発行で借り換えると広く予想されていれば、中央銀行の資金供給で国債を吸収せざるを得ず、「最終的にはインフレタックス(物価上昇=通貨価値の下落によって政府債務を目減りさせること)で賄われるだろう」という期待が醸成される。それ故、財政インフレの場合、政府が緊縮的な財政スタンスに転換しなければインフレは鎮静しない。

現在、先進各国は、中央銀行がインフレ抑制のために金融引き締めを行う一方、政府が追加財政によって、物価高による家計部門への痛みを吸収している。もし財政インフレなら、こうしたポリシーミックス(金融財政政策)は最悪だ。なぜなら、利上げで景気が悪化しても、政府が拡張財政を繰り返す限り、インフレは鎮静しないからである。景気悪化と高インフレが共存する「スタグフレーション」が訪れるリスクがある。

ビアンキ・メロージ論文を手にした8月末の段階で、筆者は、財政インフレについて、リスクとして考慮しておく必要はあるが、喫緊の課題とは捉えていなかった。しかし、その後、英国で財政インフレを疑わせる大混乱が生じた。ジョンソン首相の後を継いだトラス首相が財源の裏付けのない大規模な減税・歳出拡大策を打ち出すと、通貨ポンドと英国債が急落に見舞われ、資本市場が大混乱に陥った。

その結果、トラス政権は政策を撤回、就任からわずか49日で退陣し、保守党党首選で財政健全化を掲げて争ったスナク氏が首相の座に就いた。低金利政策の下、コロナ禍で大規模な財政政策が先進各国で繰り返され、公的債務が膨張した。政策修正で金融市場は落ち着いたが、インフレ抑制のため金融引き締めが続けられる中で、財源なき拡張財政が行われると、財政当局への信認低下から通貨安や金利上昇が生じ、財政インフレに転化するリスクがあることを示す一件であった。

80年代初頭のインフレ鎮静の主役は緊縮財政

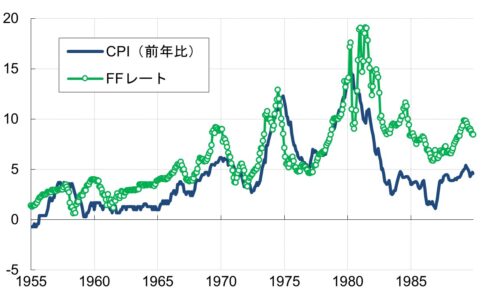

ここで歴史を振り返ろう。1980年代初頭の世界的な高インフレは財政インフレだったから、ボルカーの激烈な金融引き締めが必要だった――と考えられている。今回も財政インフレなら、欧米は景気の大幅な落ち込みを甘受しなければならないだろう。ただ、当時、インフレ鎮静に成功したのは、レーガン大統領の「小さな政府」政策が寄与していた可能性もある。つまり、財政政策の転換がなければ、景気を大幅に悪化させる金融引き締めだけでは、インフレ鎮静に成功しない可能性があるということだ。

レーガン大統領は、大幅な減税も行い、軍事費も拡大し、財政赤字を急拡大させた。需要刺激のケインズ政策とも揶揄(やゆ)された。ただ、それらは景気対策の観点から行われた政策ではない。一方で、「小さな政府」を追求するため、1960年代以降、膨張していた社会保障費も相当に削った。実際、ボルカー議長はカーター大統領時に選ばれたが、インフレ収束が始まったのは後継のレーガン大統領の時代、82年ごろからである(図1)。これは単なるタイムラグではない。なぜなら、当時、米国以上の高インフレに苦しんだ英国がインフレ鎮静に成功したのは、同じく「小さな政府」を掲げるサッチャー首相の断固たる財政健全化が背景にあったからである。

【図1】米国のインフレ率と実効 FF レート(1955~89 年、%)

緊縮財政への方針転換があったから1980年代初頭のインフレ鎮静が可能だったのだとすると、今回もインフレ鎮静には緊縮財政への転換が必要となる可能性がある。しかし現在の政治情勢の下では、そのハードルは高い。2000年代末のグローバル金融危機や10年代の欧州債務危機以降、欧米では政治分断が進み、インフレ鎮静に不可欠であっても、緊縮財政は容易ではない。英国のように政権を転覆させるほどの金融市場からの強い警告が発せられなければ、「物価高がもたらす国民の痛みを吸収する」として、むしろ追加財政が繰り返される可能性もある。

さらに懸念されるのは、グローバル金融危機以降の財政政策で公的債務が大きく膨らんでいることだ。長期金利の水準が切り上がれば、利払い費の急増で、公的債務は雪だるま式に膨らむ。1980年代初頭に各国が抱えていた公的債務の対GDP比は、今になってみれば、相当に低いとも言える。今後、先進各国でインフレ鎮静が遅れる場合、財政インフレを疑うべきだろう。

日本のポリシーミックスは「綱渡り」

そうすると、先進各国で真っ先に財政インフレを疑われるのは、公的債務の対GDP比が突出して高い日本(図2)ではないか――。そう思う人も多いだろう。ただ、財政インフレは、金利上昇がきっかけとなるため、インフレが落ち着き、日銀が国債購入でスムーズに金利上昇を抑え込んでいる間は何とかやり過ごせるかもしれない。確かにこれまではそうであった。

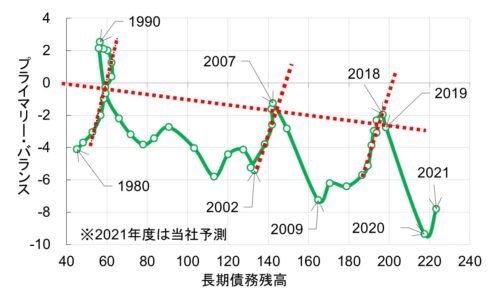

【図2】 国と地方のプライマリー・バランスと長期債務残高(対GDP比、%、年度)

しかし、インフレが上昇し、金利上昇をスムーズに抑え込めなくなれば、例えば、以下のように財政インフレのプロセスが始まる。まず、物価上昇に対応して長期金利が上昇するから、政府の利払い費が膨らみ、公的債務が一段と膨張するという懸念が広がる。このため、中央銀行は金利上昇を抑え込もうとするが、国債購入による資金供給が再びインフレ上昇と金利上昇圧力を招くネガティブ・フィードバック・プロセス(悪循環)の領域に向かう。

実際、金利上昇とポンド安に直面した英国で、まずBOE(イングランド銀行)が取ったのは、利上げ局面であったにもかかわらず、長期金利の急騰を避けるための長期国債の大量購入だった。金利が急騰すれば、利払い費の急増で、財政の持続可能性が疑われるようになるからだ。一方で、高インフレを抑えるには、利上げを続けざるを得ない。ネガティブ・フィードバック・プロセスへの移行を避けるには、財源の裏付けのない拡張財政の撤回が必要だったのである。

現在の日本は、インフレ率が4%程度まで上昇したとはいっても、それは主に資源高や円安の影響であって、これらが剥落すれば再び1%台のインフレ率に低下すると信じられている。2%超えのインフレは、あくまで「一時的」だとして、日銀が異次元緩和を堅持しているのは周知の事実だ。一方で、政府は物価高の悪影響を抑えるとして、10月末には30兆円近い経済対策を取りまとめ、今国会で2022年度の第二次補正予算が成立した。YCCを通じ、日本銀行が長期国債をゼロ金利で購入するため、財政コストがゼロと誤認され、大盤振る舞いの財政政策が繰り返されているのである。ただ、グローバル金融環境を考慮すると、このポリシーミックスは綱渡りと言わざるを得ない。

日銀のYCCが円安インフレをもたらす

2022年の金融市場で明らかになったのは、グローバルで金利上昇圧力が生じた際、日銀の大量の長期国債の購入によって円債金利を抑え込むことが、少なくとも短期的には実行可能なことだ。

しかし、その代償として、国債マーケットの市場機能が大きく損なわれるだけでなく、海外との金利差が広がる局面で、円安が急伸した。10月には、1ドル=150円台の歴史的水準まで円安が進行したのは記憶に新しい。当初、輸入物価上昇は資源高によるものだったが、最近は、円安が主因となっており、それは日銀の金融政策が大きく影響している。

円安で輸出企業の業績が潤っても、日本では賃金が十分に上昇していないため、円安による輸入物価上昇は家計の懐を直撃する。日本政府は巨額の為替介入によって、円安の抑え込みにかかり、その後、円安は一服している。ただ、それは為替介入が功を奏したというより、幸いにも米国の長期金利上昇に歯止めがかかり、内外金利差が縮小したことが背景だろう。仮に、財政インフレなどを懸念して、長期金利に世界的な上昇圧力が高まれば、再び円安が急伸する可能性がある。

ここで、日銀のYCCには、もともと為替レートの変動を増幅させるメカニズムが組み込まれている点を確認しておこう。まず、実効下限制約(名目金利の下限に抵触し、金融緩和ができなくなること)に直面し、これ以上の利下げは難しくなっていた。それ故、日銀は海外経済が回復し、海外金利が上昇しても、YCCを通じて国内の長期金利をゼロに抑え込むことで、内外金利差を拡大させ、円安を促し、景気刺激効果やインフレ醸成効果を得るという戦略をとってきた。当初、円安は日銀が政策的に意図したものであった。

日銀の誤算

しかし、グローバル・インフレが訪れたのは、日銀にとり大きな誤算だった。予想以上に海外金利が上昇する中で、日銀が円金利を抑え込むと、内外金利差が大きく拡大し、それが円安を加速させる。前述のとおり、日本国債の購入で、海外発の長期金利上昇圧力が国内に波及するのを日銀が抑え込むことは不可能ではないが、それが大きな円安圧力を生んだ。YCCを通じ、円安インフレという形で、日銀がグローバル・インフレを国内に持ち込んでいるのだ。

それが政治的にも大きな問題になったから、突如、12月20日に日銀は、10年金利の変動幅を、従来の「プラスマイナス0.25%程度」から「同0.5%程度」に拡大させたのだ。将来、海外金利が上昇した際、日本の10年金利が多少でも変動すれば、内外金利差拡大が和らぎ、円安圧力を吸収できる。ただ、それだけでは、到底十分とはいえないのは明らかだろう。

また、これまで日本人がゼロ金利でも円預金を甘受してきたのは、ゼロインフレによって、円の実質価値が維持されていたからだ。もし、円安インフレで預金の実質価値の目減りが続くのなら、外貨預金や外貨保険など、外貨建て金融商品への選好が強まり、それが一段の円安シフトをもたらす可能性もあるだろう。

財源の裏付けなき歳出が続く

心配なのは日本政府の対応だ。財源なき拡張財政で金融市場を混乱させ、英トラス政権が退陣した後も、日本政府は円安がもたらす物価高の国民生活への影響を吸収するために、30兆円にも及ぶ追加財政を打ち出した。12月には、地政学リスクの高まりに応じて、防衛費の増額を決定したが、2027年には同費用が倍増するにもかかわらず、決算剰余金での充当など「捕らぬ狸の皮算用」が多く、また、わずかな増税の開始時期に対しても政治的反発から玉虫色とされている。端的に言えば、十分な裏付けのある財源が確保されているとは言い難い。

日銀のYCCによって、円金利が低く抑え込まれているため、財政コストを「ゼロ」と誤認する政治家が増えているのだ。

もし、世界的に長期金利のこれ以上の上昇が避けられるのなら、当面は、日本の金融市場も落ち着きを取り戻すかもしれない。しかし、世界的に財政インフレが疑われるなど、インフレ鎮静が遅れて、長期金利の上昇圧力が高まる場合、円金利の上昇を日銀が国債購入で抑え込もうとすれば、再び円安加速リスクを惹起する可能性がある。その円安インフレがもたらす国民生活への痛みを吸収しようと、追加財政を繰り返せば、円安インフレが財政インフレに転嫁するリスクが無視できなくなるだろう。

共同声明の見直しが第一歩

本稿では詳しくは触れないが、10年に及ぶ日銀・異次元緩和の最大の弊害は、財政規律の弛緩である。本来、政治的な財政膨張圧力が強まると長期金利が上昇し、それが歯止めとなる。だが現状は、国債供給が増えても、日銀が長期国債をゼロ金利で購入するため、財政ファイナンスのコストがゼロと誤認され、景気拡大局面でも追加財政が繰り返されている。

われわれは、目先の混乱を避けるために場当たり的な対応をとり、より大きな危機のリスクを招き入れているのではないか。2023年春の日銀総裁の交代の際には、政府・日銀の共同声明を見直し、まず「できるだけ早く実現する」とうたう2%のインフレ目標を「中長期の目標」に位置付ける必要があるだろう。そうすれば、2%に達していなくても、経済の稼働水準に応じて、市場金利を多少でも動かせるスキームに移行できる。

さらに、共同声明の見直しにおいては、財政ファイナンスのコストがゼロではないこと、そのコストは日銀のバランスシートに逆ザヤリスクとして大きく積み上がっていることを確認した上で、将来の日銀の損失に対し、政府がコミットする必要があるだろう。

空約束となったが、現在の共同声明では政府の構造改革努力と財政健全化努力がうたわれており、そのことも共同声明の見直しで再確認する必要があるだろう。その際、政府の財政健全化努力を担保するために、新しい共同声明には、中立的な機関による財政見通しの公表も盛り込む必要があるだろう。現在の財政見通しは「お手盛り」で、政権運営に制約をもたらさないよう、高い成長率見通しが前提とされている。この結果、歳出改革や歳入改革の努力がおろそかになり、財政健全化が全く進まない。中立的な機関による財政見通しが公表されていないのは、先進国では今や日本だけである。

選挙がなくてもバラマキ財政が繰り返されているのは、有権者がそれを望んでいるからというだけでなく、財政の惨状を知らされていないからだ。政策修正が困難となる「帰還不能点」に到達する前に、財政金融政策の枠組みを見直す必要がある。新日銀総裁誕生の際の共同声明の見直しがそのチャンスである。

写真:ロイター/アフロ

【実業之日本フォーラム】

河野龍太郎

BNPパリバ証券 経済調査本部長・チーフエコノミスト

1987年横浜国立大学経済学部卒。住友銀行(現・三井住友銀行)、大和投資顧問(現・三井住友DSアセットマネジメント)、第一生命経済研究所を経て、2000年からBNPパリバ証券。近著に『 成長の臨界―「飽和資本主義」はどこへ向かうのか 』(慶應義塾大学出版会)