【ダイヤモンド】

2022.12.15

10年国債の「実態金利」は

0.25%でなく0.48%?

歴史的な円安や物価上昇にもかかわらず、日本銀行はイールドカーブコントロール(長短金利操作、YCC)による低金利政策を続けている。

だが金利上昇の兆候は、すでに明らかになっている。

第1に、長期金利(10年国債利回り)は、日銀がYCCで上限とする0.25%にほぼ張り付いて、国債取引が極端に減少している。

10~11月には取引が成立しない日が続いた。12月5日も10年国債の業者間取引が成立しなかった。

第2に、地方債の発行利回りが急速に上昇している。

12月2日に条件を決めた名古屋市と京都市の10年債の場合、利回りが0.554%で、新発10年物国債利回りとの乖離(スプレッド)は0.29%だった。6月には0.06%だったので、0.23%拡大した。

地方公共団体のリスクが急上昇したとは思えないので、これは、マーケットが要求する10年国債の利回りが0.23%上昇したためだと解釈できるだろう。

そうだとすれば10年債の「実態的な」金利は現在0.25%+0.23%=0.48%ということになる。

長期金利の実態は、日銀の金利抑制にもかかわらず上昇しているのだ。日銀はあまり遠くない将来にYCCを修正せざるを得ないだろう。

日銀がYCCで設定する0.25%は、本来あるべき水準に比べて低すぎる。つまり、10年国債の価格は、本来あるべき水準よりも高すぎるのだ。

それは、日銀が0.25%に対応する価格で無制限に国債を購入しているからだが、この価格で買えば、将来の国債価格がそれを下回って損失を被る可能性が高い。

このため、日銀以外には買い手がいない。

金利抑制が難しくなっているだけでなく、国債市場はいよいよ機能しなくなっている状況だ。

イールドカーブから見た

「実態金利」0.5%とも合致

YCCでは10年国債金利が誘導目標になっている。

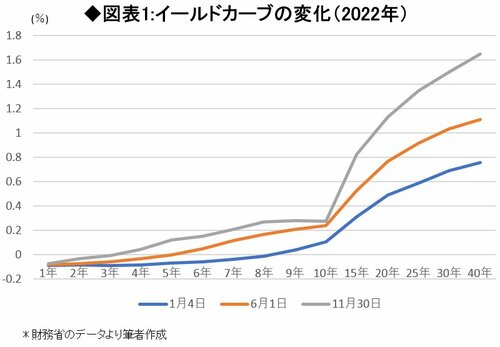

10年より長期の国債利回りはコントロールされていないので、イールドカーブは10年金利までは低いが、それより期間の長い金利が急激に高くなるという、歪んだ形になっている(図表1)。

2022年1月にもそうした傾向が見られたが、11月末には極端な歪みになっている。世界的なインフレで金利が上昇し大きな変化が起きたのだ。

こうして、国でさえ、YCCの対象となっていない長期債では、高い金利を支払わざるをえない状況になっている。ましてや、信用度が国より劣る地方公共団体や民間企業はそれより高い金利でなければ、資金調達できない。

つまり、実態的には長期金利はすでに上がっていると考えることができる。

では、どの程度の水準まで上がっているのだろうか?

前述の名古屋市や京都市の地方債のスプレッドを考えれば、10年債の「実態的な」金利は0.48%ということになる。

また図表1で示した国債の年限別の金利をもとに、仮に1年債国債利回りを現在のままとして、15年債との間を自然な形で結べば、10年金利は少なくとも0.5%程度と言えるだろう。

これは、地方債スプレッドから推定される10年国債の「実態金利水準」とほぼ同じ水準だ。

結局のところ、日銀が長期金利のコントロールをしても、マーケットはそれがないのと同じような状況を実現してしまうのだ。

YCCは事実上無効になりつつある。

YCCの上限引き上げは半年後にも?

いずれ長期金利コントロールは停止を

では、なぜ金利が上昇しているのだろうか?

それは、将来の金利が現在より高くなるという予想があるからだ。

現在の金利は低すぎて、いつまでも続けられない。いつかは正常な状況に戻ると考えられている。

これは、国債の価格が現在より下がることを意味する。そうであれば、現在高い価格で購入すれば、損失を被る。したがって、買い手がいなくなり、価格が下がらざるをえない。

つまり、金利が上昇せざるをえなくなるのだ。

こうして、あまり遠くない将来に日銀のYCCが修正される可能性が高い。

それがいつの時点に、どのような形で行われるかについては、予測しがたい。さまざまな可能性があり得る。

私は、長期金利に関するコントロールは停止し、金融政策の本来の形である短期金利のみによるコントロールとし、長期金利は市場の実勢に委ねるのが望ましいと考えている。

その実現はすぐには難しいかもしれないが、少なくともYCCの上限を0.25%から引き上げることは、今後半年程度のうちに実施せざるをえなくなるのではないだろうか。

金利上昇容認時の対応どうするか

懸念される民間金融機関の国債評価損

金利が上昇し、国債価格が下落すれば、保有者に評価損が発生する。

雨宮正佳日銀副総裁は、12月2日の参議院予算委員会で、金利上昇幅が1%なら、日銀保有国債に28.6兆円の評価損が発生すると答弁した。

国債の評価損は、日銀だけではなく、民間の金融機関でも発生する。

民間金融機関の評価損がどの程度の額になるかは、保有している国債の残存期間などに依存するので、正確な推計は難しいが、日銀の場合とほぼ同額の評価損が発生する可能性がある。

日銀の場合には、保有国債を簿価で計上しているので評価損は含み損にとどまる。それに対して、民間金融機関の場合には、国債を時価で計上している。

このため評価損が発生すれば、資産額が減少することになる。

金融機関によっては債務超過に陥るかもしれない。

これをどう処理するかが問題だ。

住宅ローン金利は

上昇せざるをえない

金利が上昇すれば国民や企業にも影響が及ぶ。

低金利の変動金利で住宅ローンを組んでいる場合、長期金利の上昇に伴い、金利支払い額が増加する。

ローンの支払いが困難になり、物件を売却する動きが出るかもしれない。

ここ数年の大都市でのマンションの高値はバブルであったが、そのバブルが崩壊する可能性がある。

こうした事態を避けるために、金利を引上げるべきでないとする議論がある。

しかし、日銀がYCCをいまのままの形で続けたとしても、実態の金利は上昇する(あるいは、すでに上昇している)。だから、住宅ローン提供者の資金調達コストは上昇する。

したがって住宅ローンの金利を引上げざるをえなくなるだろう。

為替レートは円高に転換する可能性

物価高対策が惰性で続く懸念

日本で金利が上昇し、アメリカの金利引き上げのペースがこれまでより減速すれば、為替レートにも大きな影響がある。

この動きはすでにでている。ドル円レートは、10月21日には一時1ドル=152円に近づいたが、12月になってからは135円程度になっている。

これは日本の輸入物価の上昇率を引き下げる。原油を始めとする資源価格の低下が期待されるので、輸入物価上昇率はさらに下がる可能性がある。

そうなれば、消費者物価の上昇はピークアウトする。

これ自体は望ましいことだが、一方、政府が行っている物価高対策をどうするのかという問題がある。

ガソリン価格の上昇が止まれば、価格対策は当然停止すべきだ。しかし、政治的には、いったん始めた補助策をやめるのは簡単なことではない。

このため、価格補助策が惰性的に続けられる危険がある。

金利上昇は、株価に対しては当然のことながら、マイナスの影響を与える。

円安による企業利益増が剥落するし、将来の利益の割引率が上昇するからだ。

ただし、これはこれまでの異常な低金利時代からの正常化だと考えるべきだ。

財政規律回復させるには

国債発行コストは上昇したほうがよい

長期金利が上昇すれば、国債発行による財政資金の調達も難しくなる。これは、財政規律を引き締めるという意味で望ましいことだと私は考える。

しかし、政治の場での受け止めは異なるものだろう。

政府は、防衛費増額の財源を今年末までに正式決定するとしている。現状では歳出削減や増税など4つの手段の組み合わせが検討されているが、この決定と長期金利の引き上げがどのように関わるかを注視したい。

資金調達コスト上昇を避けるために現在のイールドカーブコントロールをそのまま続けたらどうなるか?

10年国債で資金調達をしようとしても、消化が難しくなる。したがって、より長期の国債による資金調達を行なわざるを得なくなるだろう。

しかし、長期債の利回りはすでに上昇している。11月末の時点で、15年債が0.827%、20年債が1.133%だ。したがって、イールドカーブコントロールを続けても、資金コスト上昇は避けられない。

2023年には、金利引き上げは避けて通れない重要課題になる。

金利は、さまざまな経済活動に大きな影響与える最も基本的な経済変数だから、その引き上げは、日本経済に極めて大きな影響を与える。

これにどう対処するかが、4月の黒田東彦総裁退任後の日銀新体制の最初の課題だ。

(一橋大学名誉教授 野口悠紀雄)