【visualcap.】

2023 年 5 月 17 日

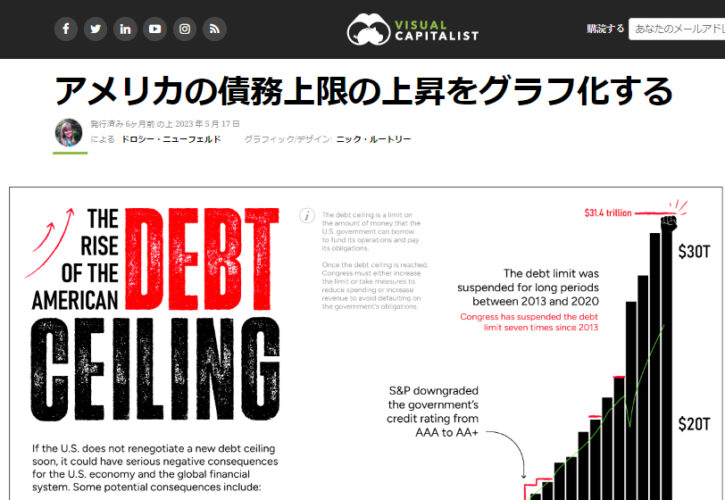

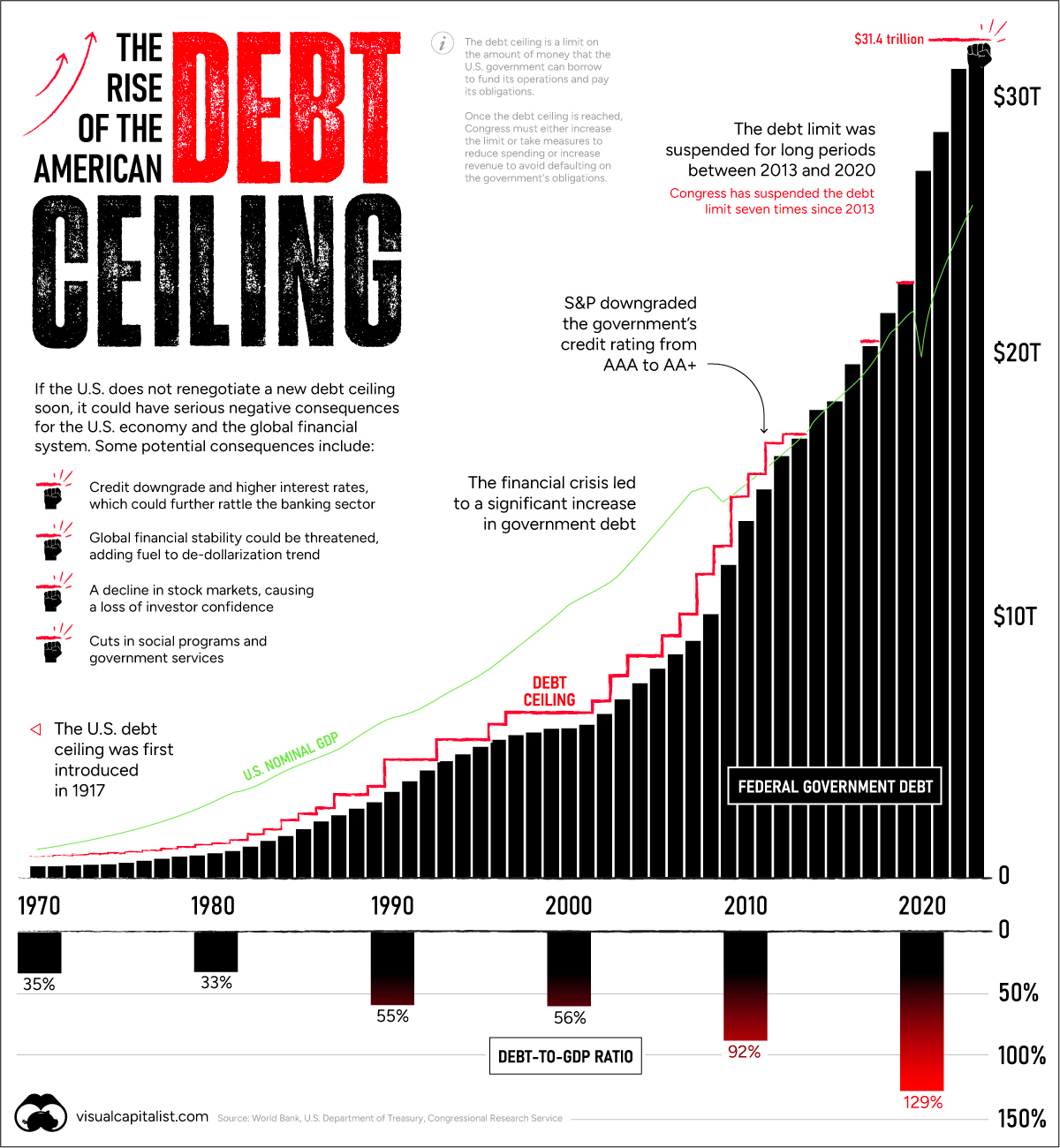

アメリカの債務上限の上昇をグラフ化する

数年ごとに債務上限の対立が米国の信用を危険にさらしている。

1月には、米国政府が保有できる債務上限である31兆4000億ドルに達した。これは、ジャネット・イエレン財務長官によると、米国の現金準備が6月1日までに使い果たされる可能性があることを意味する。共和党と民主党が行動を起こさなければ、米国は債務不履行に陥り、金融システム全体に悪影響を及ぼす可能性がある。

上の図は、世界銀行、米国財務省、議会調査局などのさまざまな情報源からデータを取得したもので、近年の債務上限の急激な上昇を示しています。

馴染みの領域

債務上限の引き上げは何も新しいことではない。1960 年以来、 78 回引き上げられています。

2023年版の討論会では、共和党下院多数党リーダーのケビン・マッカーシーが政府支出の削減を求めている。しかし、ジョー・バイデン大統領は、何の条件も付けずに債務上限を引き上げるべきだと主張している。これに加えて、金利の急激な上昇は、債務水準の上昇が不安定になり得ることを明確に思い出させました。

歴史的に、米国国債の利払いが防衛費の約半分に相当していたことを考えてみましょう。しかし最近になって債務返済コストが上昇し、現在では国防予算全体とほぼ同じ水準になっている。

最近の歴史における重要な瞬間

歴史上、債務上限の引き上げは議会にとって典型的なプロセスであることが多かった。

現在とは異なり、債務上限引き上げの合意はより迅速に交渉されることが多かった。近年の政治的二極化の進行は、対立を引き起こし、有害な結果をもたらしています。

たとえば、2011 年には期限の数日前に合意が形成されました。その結果、S&Pは米国の信用格付けを史上初めてAAAからAA+に引き下げた。この遅れにより、同年政府は推定13 億ドルの追加費用が発生した。

それ以前は、ビル・クリントン大統領と共和党下院議長ニュート・ギングリッチが対決したため、1995年から1996年にかけて政府機関が2度閉鎖された。債務上限が引き上げられる前の1995年11月下旬、100万人以上の政府職員が1週間一時帰休された。

今、何が起きた?

今日、共和党と民主党が合意に達するまでに2週間を切っている。

議会が合意に至らなかった場合、政府は新たな借金を抱えて請求書を支払うことができなくなる。連邦職員への支払いが停止され、一部の年金支払いが滞り、財務省の利払いが遅れることになる。この状況下では米国はデフォルトするだろう。

3 つの潜在的な結果

2023 年 6 月 1 日までに債務上限が引き上げられなかった場合に生じる可能性のある波及効果は次のとおりです。

1. 金利の上昇

通常、投資家は負債保有のリスクが高まるにつれて、より高い利息の支払いを必要とします。

米国が債務の利払いを怠り、信用格下げを受けた場合、これらの利払いはさらに増加する可能性が高い。これは米国政府の利払いや企業や家計の借り入れコストに影響を与えるだろう。

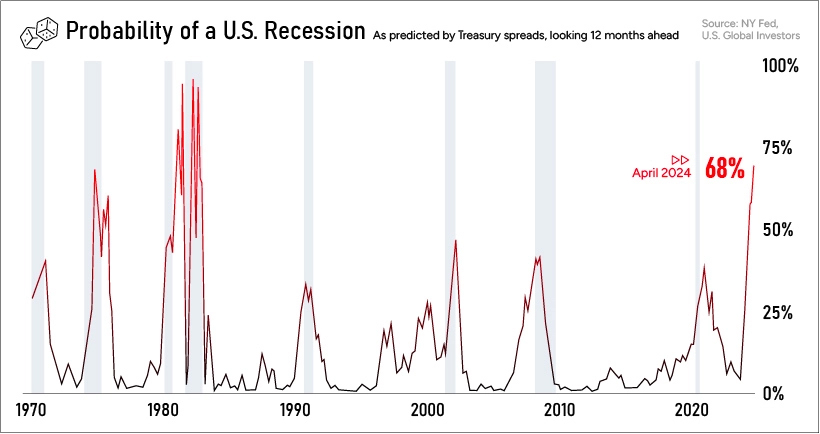

高金利は支出や新たな借金をする意欲を阻害するため、経済成長を鈍化させる可能性があります。下のグラフを見ると、より暗い経済状況がすでに予想されており、1983 年以来最も高い確率を示していることがわかります。

歴史的に見て、不況により税収が減少し、政府活動に資金を供給するための収入が減少するため、米国の赤字支出が増加しました。追加の財政出動も予算の不均衡を悪化させる可能性があります。

最後に、シリコンバレー銀行とシグネチャーバンクの破綻後、すでに危機に瀕している銀行セクターにとって、金利の上昇はさらなる困難をもたらす可能性がある。

金利が上昇すれば、銀行が資本準備金として保有する債券発行残高が下落することになる。これにより、預金をカバーすることがさらに困難になり、銀行業界の不確実性がさらに高まる可能性があります。

2. 国際的な信頼性の低下

世界の基軸通貨である米国債がデフォルトすれば、世界市場が動揺することになる。

超安全資産としての役割が損なわれれば、悪影響の連鎖反応が世界の金融システム全体に広がる可能性がある。多くの場合、国債は担保として保有されます。これらの債務の支払いが投資家に支払われなければ、価格は急落し、需要は急減し、世界の投資家が投資を他の場所に移す可能性があります。

投資家は米国が債券保有者に支払いをしないリスクを織り込んでいる。

以下のグラフからわかるように、米国の 1 年クレジット デフォルト スワップ (CDS) スプレッドは他国よりもはるかに高くなっています。スプレッドで見積もられるこれらの CDS 商品は、米国が債務不履行に陥った場合に保険を提供します。スプレッドが広ければ広いほど、社債保有者に支払いが行われないと予想されるリスクも大きくなります。

さらに、デフォルトは世界的な脱ドル化の認識に拍車をかける可能性があります。2001 年以来、米ドルは世界の外貨準備高の73% から 58% に低下しました。

ロシアのウクライナ侵攻が巨額の金融制裁につながって以来、中国とインドは貿易決済に自国の通貨を利用するケースが増えている。ロシアのウラジーミル・プーチン大統領は、貿易の3分の2は人民元またはルーブルで決済されていると述べた。最近、中国はブラジルやカザフスタンとも非ドル協定を締結した。

3. 金融セクターの混乱

国内に戻ると、債務不履行は米国経済に対する投資家の信頼を損なうだろう。すでに高い金利がコストに影響を与えていることと相まって、金融市場にはさらなる緊張が生じる可能性がある。投資家の需要が低下すると、株価が下落する可能性があります。

債務上限の概念には欠陥があるのか?

現在、米国の政府債務はGDPの129%に達しています。

この債務返済にかかる年間コストは、債務の増加と金利の上昇により、2011 年に比べて推定90%も跳ね上がっています。

経済学者の中には、債務上限が政府の財政責任を高めるのに役立つと主張する人もいる。また、政府の構造が不十分であり、政府が予算で一定の支出を承認すれば、債務上限の引き上げはより自動的に行われるはずだと示唆する人もいる。

実際、米国は債務上限を設けている世界でも数少ない国の一つであることは注目に値します。