【visualcap】

2024 年 3 月 13 日

これは元々 Voronoi アプリに投稿されたものです。iOS または Androidにアプリを無料でダウンロードし 、さまざまな信頼できるソースからの素晴らしいデータ主導型グラフを発見してください。

現在、商業用不動産の債務残高は約5 兆 7,000 億ドルあり、米国の銀行がバランスシート上でこの総額の約半分を保有しています。

オフィス、小売、ヘルスケア、集合住宅を含む商業不動産セクターは、高金利と稼働率の低下により高まる圧力に直面している。こうした逆風を考慮すると、昨年のシリコンバレー銀行の破綻以来完全には回復していないセクターにおいて、デフォルトが増加し、多額の貸付損失が発生するリスクが生じる可能性がある。

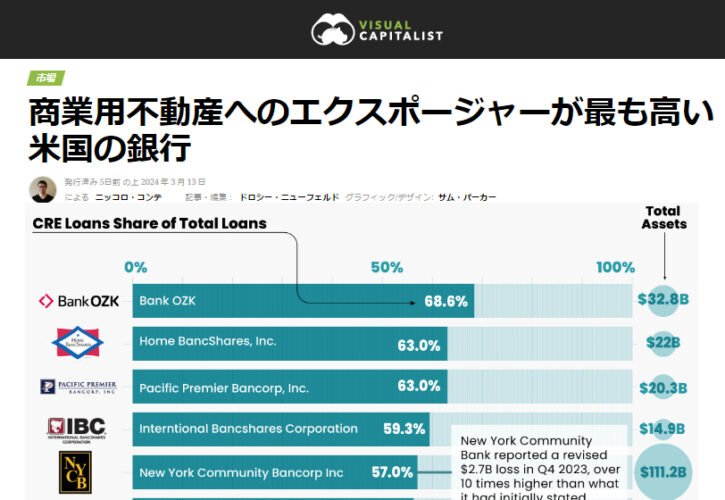

この図は、 UBSの分析に基づいて、商業用不動産セクターへのエクスポージャーが最も高い米国の銀行を示しています。

米国の上位銀行(商業用不動産ローンのシェア別)

2023 年第 3 四半期の時点で、商業用不動産ローンが最も集中している銀行は次のとおりです。

| 銀行 | 融資総額に占める商業用不動産の割合 | 商業用不動産 ローン総額 |

総資産 |

|---|---|---|---|

| OZK銀行 | 68.6% | 174億ドル | 328億ドル |

| ホーム BancShares, Inc. | 63.0% | 90億ドル | 220億ドル |

| パシフィック プレミア バンコープ株式会社 | 63.0% | 84億ドル | 203億ドル |

| インターナショナル バンクシェアーズ コーポレーション | 59.3% | 47億ドル | 149億ドル |

| ニューヨーク コミュニティ バンコープ社 | 57.0% | 490億ドル | 1112億ドル |

| インディペンデント・バンク・グループ株式会社 | 56.1% | 80億ドル | 185億ドル |

| バレー・ナショナル・バンコープ | 54.9% | 275億ドル | 612億ドル |

| CVB ファイナンシャル コーポレーション | 50.2% | 45億ドル | 159億ドル |

| 独立銀行株式会社 | 48.9% | 70億ドル | 194億ドル |

| アクソス・フィナンシャル株式会社 | 48.6% | 83億ドル | 208億ドル |

| シモンズ・ファースト・ナショナル・コーポレーション クラスA | 48.2% | 81億ドル | 276億ドル |

| ユナイテッド・バンクシェアーズ株式会社 | 46.2% | 98億ドル | 292億ドル |

| 株式会社ワファド | 45.9% | 81億ドル | 225億ドル |

| ServisFirst Bancshares Inc | 44.9% | 52億ドル | 160億ドル |

| ウェスバンコ株式会社 | 43.4% | 49億ドル | 173億ドル |

| 株式会社バナー | 42.9% | 46億ドル | 155億ドル |

| タウンバンク | 42.6% | 48億ドル | 167億ドル |

| ルナサントコーポレーション | 42.4% | 53億ドル | 172億ドル |

| FBフィナンシャル株式会社 | 42.3% | 40億ドル | 125億ドル |

| グレイシャー バンコープ株式会社 | 42.0% | 68億ドル | 281億ドル |

上の表が示すように、エクスポージャーが最も大きい銀行の大多数は中小規模の金融機関です。

アーカンソー州に本拠を置く OZK 銀行は、商業用不動産ローンの割合が最も高く、融資総額の68.6%を占めています。マンハッタンの不動産開発業者に対する国内で最も著名な貸し手として、同社の株価は27年前の上場以来、S&P 500を10倍も上回っている。

リストに載っている唯一の大手銀行であるニューヨーク・コミュニティ・バンコープは、商業用不動産融資を490億ドル抱えており、融資全体の57%を占めている。昨年、地方銀行の混乱が最高潮に達したとき、ニューヨーク・コミュニティ・バンコープの子会社の1つが数十億ドル規模の取引で破綻したシグネチャー・バンクを引き継いだ。

同銀行が2023年第4四半期に27億ドルの損失を報告して以来、株価は約68%急落した。予想外の損失(2億5,200万ドルから修正)を受け、同行は金融機関への信頼を高めるために投資家から10億ドルの命綱を求めた。元米国財務長官スティーブン・ムヌンチン氏はこの協定への主要な投資者だった。

ニューヨーク・コミュニティ・バンコープと同様、他の多くの地方銀行もその影響で株価が低迷している。

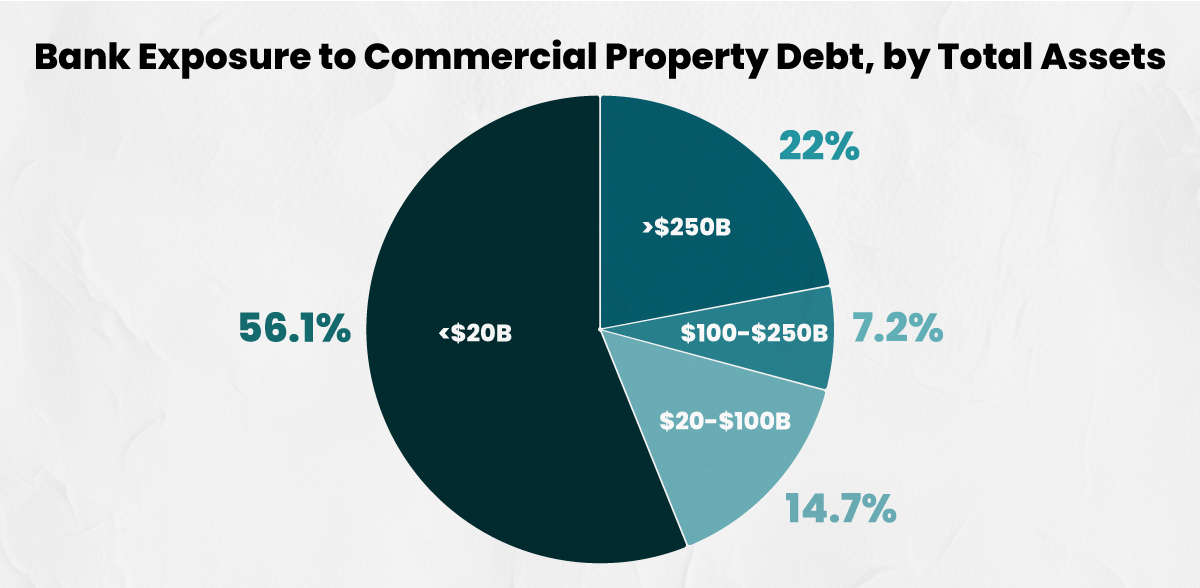

小規模銀行に集中する商業用不動産負債

以下に、商業用不動産ローンの大部分が、資産 200 億ドル以下の米国の小規模銀行でどのように行われているかを示します。

すべての商業用不動産ローンの56.1%を占める米国の小規模銀行は、他の大手銀行と比較して最も高いリスクに直面しています。

ローンの割合が高いことを考えると、特に信用損失が加速し評価額が低下した場合、銀行は破綻するリスクにさらされる可能性があります。同時に、評価額の悪化により債務の借り換えがより困難になる可能性があります。

こうした問題は昨年から表面化し始めているが、今後数年間は損失が続く可能性もある。実際、世界金融危機の後、信用損失は延滞が最高点に達してから 2 年後にピークに達しました。